「経営セーフティ共済は、個人で加入する方がお得なんでしょうか?」

「小規模企業共済とは、違うものですか?両方入れますか?」

以前、経営セーフティ共済の概要や節税の王様と呼ばれる内容について解説しましたが、法人を事例として扱っていましたので、この記事では「実は、個人事業主の方が節税効果が高くなります」という点について触れてみたいと思います。

以前の記事(経営セーフティ共済の節税効果)https://hosono-kenji.com/insight-0014/

解説に入る前に、そもそも経営セーフティ共済は会社ごとに入れるので、2社以上会社を経営している場合はそれぞれで加入することができますので、自身のビジネスが加入条件を満たしているか分からない場合は、中小機構等に問い合わせてみて下さい。

節税効果の比較(法人vs個人)

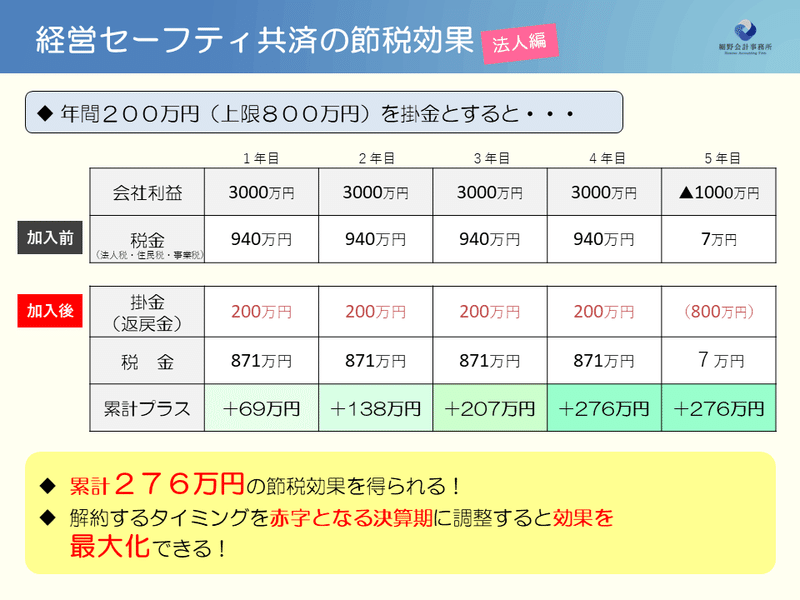

法人の場合

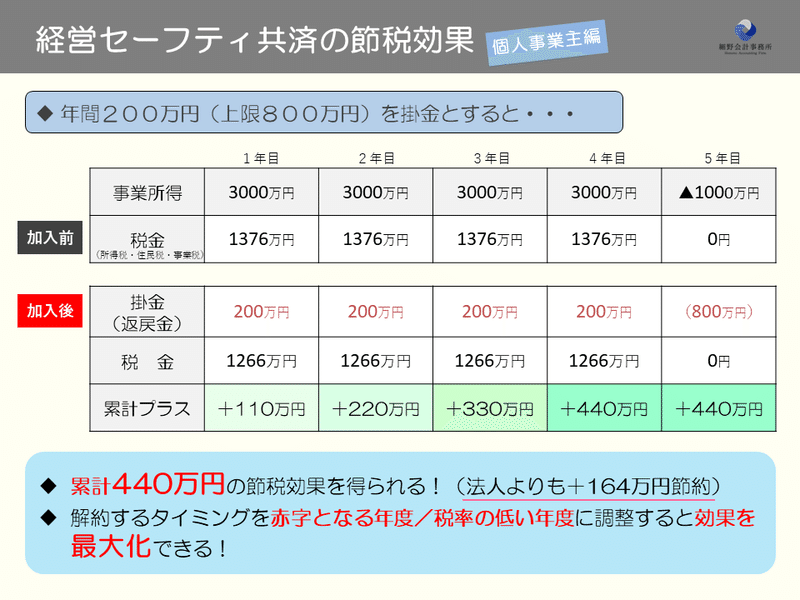

個人事業主・フリーランスの場合

数値を見比べてみるとよく分かりますね。同じ数値を使ったこの事例では個人事業主だと440万円も節税ができていますね。

前回の法人の事例よりも合計164万円も多く節税効果があります。

この差の原因はそれぞれの税金の仕組みを知っていればわかると思いますが、法人税と所得税の税率のルールの違いによるものです。所得税は利益(所得)に応じて累進課税で最大60%程度の税率となります。一方で法人税は約23%または33%の2段階となっています。

つまり、税率が高い時に掛金を経費にして、税率が低い時に解約をすれば最大限の効果を発揮することができます。税率のインパクトが【所得税>法人税】となるので、個人の方が会社よりも節税効果が高いケースがあるということです。

所得が低いタイミングで解約すると効果UP

個人は所得の種類で区分がされているので赤字というのは性質上発生しにくいですが、何らかの要因で赤字が発生した際に解約をすると、節税効果を高めることができ、掛金の回収(解約)による資金繰りも改善してくれますので2つのメリットを享受できます。

自身のクライアントでは、コロナ感染により経営が悪化した際にタイミングを合わせて、解約手続きをされている方が多かった印象です。

経営セーフティ共済は、個人事業主が安心できるおススメの節税

「個人だと意味がない/効果が薄い」

「法人しか入れない」

「小規模企業共済しか知らなかった」

という方もいらっしゃると思うので、個人事業主・フリーランスで節税に悩まれている方は一度ご検討されてみることをおススメします。

資金繰りが心配な方は貸付制度もあるので、その点も含めて総合的に判断してみることをおススメいたします。

(貸付制度の解説は以前の記事をご参照ください。)